Paolo Baldessari, responsabile Fixed Income & Alternative per l’area dell’Asset Management di Banca Generali

Paolo Baldessari, responsabile Fixed Income & Alternative per l’area dell’Asset Management di Banca Generali

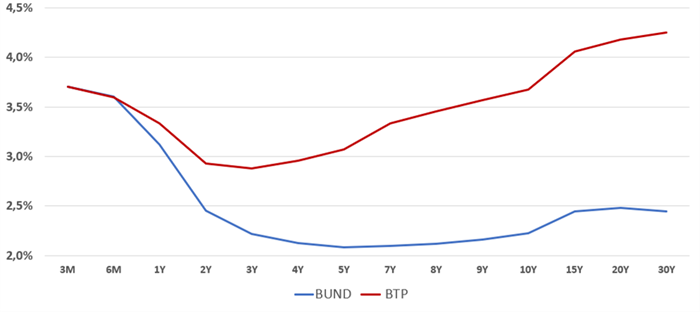

I titoli di Stato italiani offrono dei rendimenti mediamente superiori rispetto a quelli dei titoli tedeschi di pari scadenza.

Più di 500 miliardi di euro. È il valore complessivo dei titoli di stato italiani che verranno emessi sul mercato nel 2024, attraverso le aste organizzate dal Tesoro (o con alcuni collocamenti diretti, destinati specificamente ai piccoli risparmiatori privati). Come sa bene chi ha seguito le cronache finanziarie degli ultimi anni, questa montagna di obbligazioni è tornata da tempo a stuzzicare gli appetiti di molti investitori della Penisola, per una ragione che non è difficile da capire: con il rialzo del costo del denaro avvenuto tra il 2022 e il 2023, gli interessi liquidati ogni anno dai Buoni del Tesoro sono tornati a essere molto più generosi di un tempo. E così, i Bot, i Btp e i Cct sono tornati a riempiere il portafoglio di molti risparmiatori: tra il 2022 e il 2023, il loro valore nello stock complessivo dei risparmi delle famiglie è salito da 133 a 199 miliardi di euro.

È stata una scelta giusta? È innegabile che i rendimenti offerti dai Buoni del Tesoro siano interessanti, ma non vanno sottovalutate alcune considerazioni importanti. “I titoli di Stato italiani offrono dei rendimenti mediamente superiori rispetto a quelli dei titoli tedeschi di pari scadenza”, dice Paolo Baldessari, responsabile Fixed Income & Alternative per l’area dell’Asset Management di Banca Generali, che spiega:

“Il differenziale è il famoso spread, di cui si è letto spesso nelle fasi di tensione dei mercati finanziari”.

Baldessari fa però notare che è normale attendersi uno spread positivo per i titoli di Stato italiani, che hanno un merito creditizio decisamente più basso rispetto ai loro cugini tedeschi (BBB vs AAA). Dunque, a fronte di un maggior rischio di credito, è logico che gli investitori chiedano un extra-rendimento quando acquistano un titolo di Stato italiano. Lo spread dipende però anche dall’orizzonte di investimento: per le scadenze più brevi, inferiori a un anno, il differenziale tra i Buoni del Tesoro italiani e quelli tedeschi tende a essere schiacciato a zero. Per le scadenze superiori, invece, tende ad ampliarsi via via la vita residua, come mostra il seguente grafico (fonte: rielaborazione di dati Bloomberg):

Quali sono dunque le scadenze su cui conviene posizionarsi, quando si acquista un titolo di Stato? “Escludendo le parti più brevi, dove i cugini tedeschi hanno una marcia in più”, aggiunge Baldessari, “la tentazione sarebbe quella di prendere i Btp più lunghi, che offrono oggi rendimenti ben superiori al 4%”. Il prezzo di un titolo trentennale, sottolinea però il responsabile Fixed Income & Alternative di Banca Generali, “ha però oscillazioni molto più ampie rispetto a quelli con scadenze più ravvicinate”. Di conseguenza, un giusto compromesso tra rendimento e volatilità dei prezzi si può trovare sui Btp con scadenza “intermedia”, in particolare quelli tra i 7 e i 10 anni.

Prima ancora di individuare le scadenze giuste, va ricordato che la galassia dei Buoni del Tesoro Italiani si compone di diverse tipologie di titoli. Quelli di scadenza più breve sono i Bot (Buoni Ordinari del Tesoro) che possono avere una durata di 3, 6 o 12 mesi. I titoli di scadenza più lunga sono i Btp (Buoni del Tesoro Poliennali) che sono a tasso fisso e sono emessi con una scadenza compresa tra un minimo di 20 anni e un massimo di 50 anni. Infine, l’ultima delle tre macrocategorie di titoli è rappresentata dai Certificati di Credito del Tesoro (Cct), che sono titoli di stato a tasso variabile: le loro cedole non sono infatti fissate alla loro emissione ma sono legate all’andamento dei tassi monetari, in particolare dell’Euribor semestrale (il saggio sui prestiti interbancari in Europa).

“Questa caratteristica è stata particolarmente apprezzata dagli investitori nel corso del 2022, l’anno più nero per l’obbligazionario, dove i Btp hanno lasciato sul terreno quasi il 20%”, dice ancora Baldessari, che aggiunge: “al contrario, i prezzi dei Cct sono rimasti sostanzialmente stabili e le loro cedole sono salite in linea con i tassi di interesse stabiliti dalla Banca Centrale Europea (Bce), passati da un livello di -0,5% fino 4% nel giro di 18 mesi (il primo rialzo è stato a luglio 2022)”. Oggi la cedola media offerta dai Cct è attorno al 5%, un livello sicuramente molto interessante ma purtroppo destinato a erodersi nei prossimi mesi, quando il costo del denaro comincerà a scendere. La Bce ha lasciato invariati i tassi nelle ultime 3 ma c’è l’attesa di ben 5 tagli da 0,25% a partire da giugno. “In un contesto di costo del denaro in calo, per Baldessari la preferenza dovrebbe andare quindi ai Btp, che potrebbero gradualmente recuperare il terreno perso negli ultimi due anni rispetto ai Cct”.

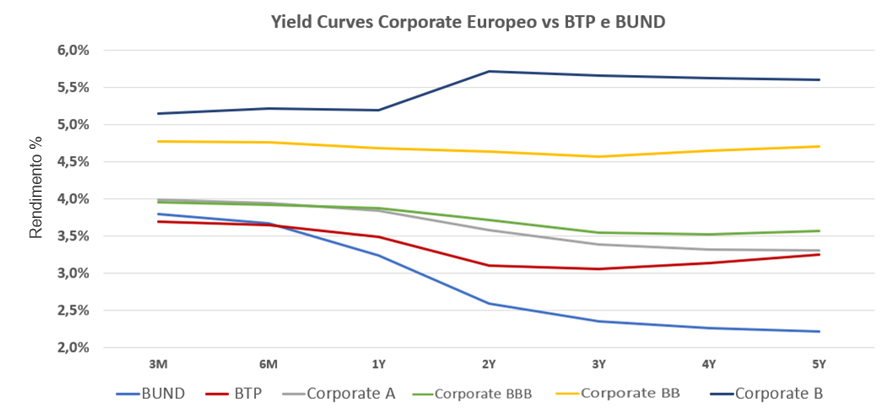

Infine, non va dimenticata una regola di buon senso: anche nell’investimento obbligazionario, è bene sempre costruirsi un portafoglio diversificato composto da diverse categorie di titoli e non soltanto da Buoni del Tesoro. Oltre alle emissioni governative, ci sono ovviamente i corporate bond, cioè le obbligazioni di società private. “I bond corporate offrono oggi rendimenti ancora superiori rispetto ai titoli di Stato di area Euro, anche ai nostri Btp”, afferma Baldessari. Il seguente grafico lo dimostra (fonte: elaborazione dati Bloomberg):

Questo è vero anche per i titoli di qualità creditizia più elevata (c.d. “Investment Grade”, rating A / BBB), dove si può spuntare un rendimento attorno al 4% sulle scadenze brevi (inferiori a 5 anni). Tra l’altro, l’avvio del 2024 è stato particolarmente ricco di nuove opportunità per questo settore di mercato, con nuove emissioni per oltre 30 miliardi di euro. Approfittando del momento più favorevole sui tassi, si sono riaffacciati sul mercato nomi importanti del settore industriale (come Bmw, Enel, Eni) e di quello finanziario (Bnp, Intesa Sanpaolo). Rendimenti ancora superiori sono offerti dai titoli High Yield (cioè quelli con rating BB / B), Per chi acquista queste obbligazioni, però, il livello di rischio sale significativamente. “Il consiglio per questi titoli è di evitare il fai da te”, conclude Baldessari, “e di affidarsi a investitori professionali per la selezione degli emittenti”.

Paolo Baldessari, responsabile Fixed Income & Alternative per l’area dell’Asset Management di Banca Generali

Paolo Baldessari, responsabile Fixed Income & Alternative per l’area dell’Asset Management di Banca Generali

I titoli di Stato italiani offrono dei rendimenti mediamente superiori rispetto a quelli dei titoli tedeschi di pari scadenza.