Immobiliare: perché il mattone nel 2024 non è un asset senza rischi

Dal Covid a oggi, il real estate sta vivendo anni sull’ottovolante, con città in “bolla” e crolli improvvisi di vendite e investimenti. Tra uffici in declino, boom delle metropoli e transizione green, i rischi sono difficilmente valutabili per un investitore individuale.

Il mercato immobiliare globale è reduce da alcuni anni sulle montagne russe, un ottovolante che non ha risparmiato nessuna area o settore. Uno scenario altamente complesso, caratterizzata da innumerevoli fattori: pandemia, inflazione, tassi d’interesse e transizione verde solo per nominarne alcuni, che hanno complicato le scelte degli investitori istituzionali, per non parlare di quelli retail.

Nell’ultimo anno, le difficoltà del settore sono state esacerbate dall’aumento dei tassi di interesse sui mutui: in Italia le compravendite sono calate del 7% in un solo anno. A livello globale gli episodi di crisi sono molti e diffusi: dalla crisi del mercato cinese, che ha provocato il collasso di Evergrande, il più grande sviluppatore immobiliare del Paese, alle difficoltà del tycoon newyorkese Aby Rosen, finite al centro dell’attenzione della stampa negli ultimi giorni.

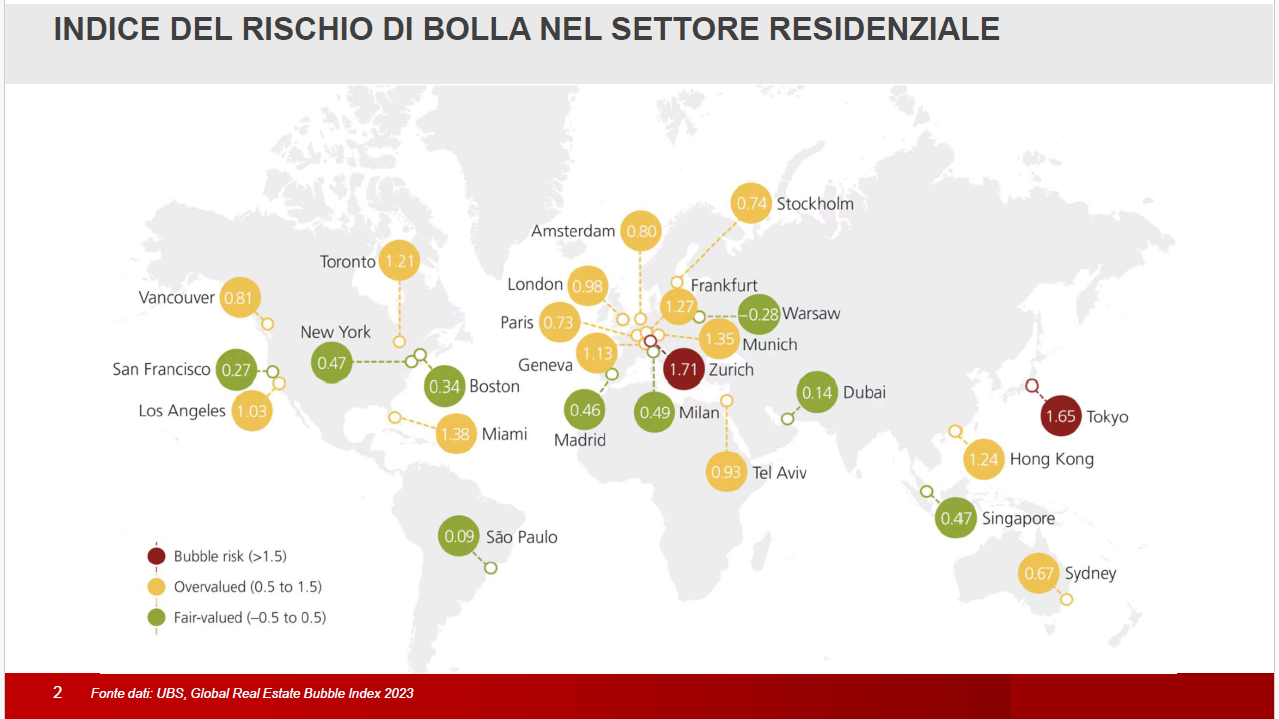

Dopo un 2023 carico di significative difficoltà per il settore immobiliare globale - la situazione geopolitica, macroeconomica e delle politiche monetarie restrittive, che hanno aumentato i costi di finanziamento e portato a una riduzione dei rendimenti – si registrano oggi segni che lasciano presagire una normalizzazione. Tuttavia, molti settori e mercati restano in apparenza sopravvalutati, secondo quanto indicato dall’indice: UBS Global Real Estate Bubble e il panorama dei settori è fortemente cambiato negli ultimi anni.

I settori

Prima della crisi finanziari del 2008 il 70% degli investimenti immobiliari globali da parte degli istituzionali erano allocati nel settore degli uffici e nei negozi. Oggi questi coprono circa il 30% degli investimenti, dopo l’impatto di progressi tecnologici e pandemia.

“La pandemia ha portato a ridurre gli investimenti in uffici e in negozi, tanto che molti investitori in diversi Paesi sono in grande difficoltà, essendo esposti in modo significativo su questi settori, ma gli uffici sono molto meno utilizzati a causa delle politiche di smart working e diverse attivita’ commerciali sono penalizzate dall’e-commerce, con i locatari meno disposti a pagare canoni elevati nel nuovo contesto. Gli istituzionali stanno riposizionando il portafoglio, acquisendo immobili industriali, logistici, data center, nel settore ricettivo e anche residenziale, asset che a livello aggregato hanno pesato per oltre il 60% degli investimenti nel 2023”, spiega Samuele Camellini, Strategic Real Estate Advisory Manager di Banca Generali.

Tuttavia, anche in questo settore gli edifici di alta qualità in posizioni prime stanno registrando una forte domanda, con una crescita significativa degli affitti in città come Londra, Parigi, Berlino e Milano.

“La distinzione tra posizioni prime e secondarie rimane cruciale per identificare le migliori opportunità”, spiega Alberto Agazzi, Head of Generali Real Estate International.

“Altri sottosettori stanno mostrando una maggiore capacità di resilienza, evidenziando l'importanza della diversificazione e della gestione attiva degli investimenti. Il settore della logistica continua ad attirare l'interesse degli investitori grazie ai bassi tassi di sfitto e alla limitata offerta. Questi fattori permettono una crescita costante degli affitti, compensando la rivalutazione dovuta agli aumenti dei tassi di interesse. La forte domanda e la capacità di generare crescita degli affitti rendono questo settore particolarmente resiliente”, prosegue Agazzi.

Il settore hotel, invece, “presenta una sfida ma anche un'opportunità unica. Molti hotel in Europa presentano una gestione inefficace, creando opportunità di acquisire asset redditizi ma sottocapitalizzati a prezzi scontati. Investendo in modernizzazione, gestione efficiente e strategie di marketing, è possibile trasformare questi asset e generare profitti significativi”, continua Agazzi.

Centro e periferia

Una circostanza che sembra caratterizzare tutto il mondo è la sempre crescente polarizzazione tra metropoli in forte sviluppo dove i prezzi degli immobili sono sempre più alti e aree periferiche dove invece il quadro è spesso di stagnazione di attività, investimenti e prezzi.

“Le grandi metropoli hanno fenomeni e dinamiche immobiliari spesso completamente diverse dal resto del Paese: Milano, Londra, Parigi, Miami o Los Angeles, per nominare alcune. Ma anche queste aree, se non stanno al passo in termini di investimenti in infrastrutture, servizi, qualità della vita, in aggiunta all’attrattività per opportunità lavorative, rischiano di essere penalizzate dal mercato: ad esempio Francoforte che nel 2023 ha visto un calo dei prezzi molto pronunciato, oltre il 15%”, spiega Camellini.

Oltre ai prezzi sono scesi, e di molto, anche gli investimenti da parte degli investitori istituzionali, che nel 2023 in Germania sono crollati di un incredibile 59. “La recessione che ha colpito il Paese ha senza dubbio inciso sugli investimenti, così come gli alti tassi d’interesse in conseguenza dell’elevata inflazione, ma il problema è diffuso. In Italia gli investimenti immobiliari da parte degli istituzionali sono scesi del 45%, in Gran Bretagna del 42% e in Francia del 38%”, continua Camellini.

I rischi del fai-da-te

Questo lo scenario degli investitori istituzionali, ma l’investitore fai-da-te normalmente quando fa un investimento immobiliare compra una casa e la mette a reddito. Ma facendo così si espone spesso a rischi che possono difficilmente essere valutati senza strumenti specifici.

“Per gestire un immobile ci vogliono tempo e competenze, a partire appunto dalla valutazione dei rischi, che possono essere molti e molto diversi tra loro”, spiega Camellini.

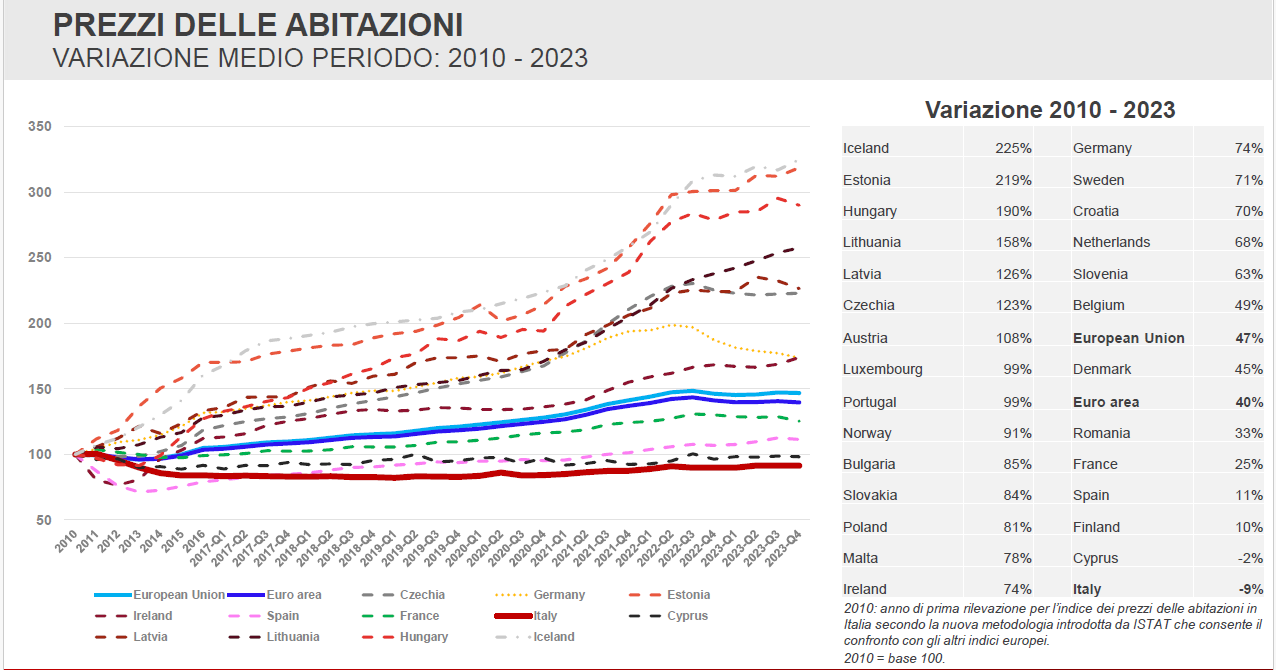

E un tema particolarmente sentito in Italia, dato che il “mattone” è ancora l’investimento preferito degli italiani, con le abitazioni rappresentano circa la metà della ricchezza netta delle famiglie (5,16 miliardi di euro su un totale di 10,42 miliardi, in base ai dati a fine 2022), con il 70% delle famiglie che possiede la casa in cui vive. Un investimento che però non ha saputo assolvere al suo ruolo di bene rifugio e store di valore, dato che nel medio periodo (dal 2010 al 2023), il prezzo delle abitazioni in Italia è sceso del 9% rispetto alla media dell’Eurozona, che ha visto invece un aumento del 40% dei prezzi nello stesso periodo.

“L’immobile è un bene fisico, quindi ha un rischio climatico e ambientale, ed essendo un bene d’uso ha un rischio di deperimento, quindi di deprezzamento. Poi è soggetto al rischio normativo. Prendiamo ad esempio la normativa sugli edifici green dell’Unione Europea, che imporrà la trasformazione degli immobili per portarli ad essere ad emissioni zero entro il 2050, attraverso riqualificazioni che potrebbero essere molto costose. In più, il rischio normativo può venire anche dalla revisione del catasto, che potrebbe comportare imposte più elevate sugli immobili. A questi si sommano rischi più immediati da valutare, come la mancata occupazione dell’immobile o la morosità nei pagamenti. E il rischio finanziario legato all’andamento dei tassi ipotecari se si compra senza avere la liquidità necessaria. A ciò aggiungiamo le dinamiche demografiche, dei redditi, del mercato del lavoro e geopolitiche, sempre da analizzare attentamente prima di valutare l’opportunità di effettuare uno specifico investimento immobiliare”, spiega Camellini.

Il futuro

Guardando al 2024 e oltre, la maggior parte degli analisti di settore prevede che le condizioni di mercato possano normalizzarsi, sebbene il ritmo di questa normalizzazione dipenderà dalle condizioni macroeconomiche, inclusa l'inflazione e le proiezioni della politica monetaria.

“La capacità di adattarsi e di sfruttare le tendenze demografiche sarà essenziale per mantenere la resilienza e la redditività nel lungo termine. In questo contesto, la diversificazione e la gestione attiva degli investimenti sono fondamentali per mitigare i rischi e navigare le complessità del mercato, identificando opportunità nei diversi settori immobiliari e nelle aree geografiche più attrattive”, conclude Agazzi.

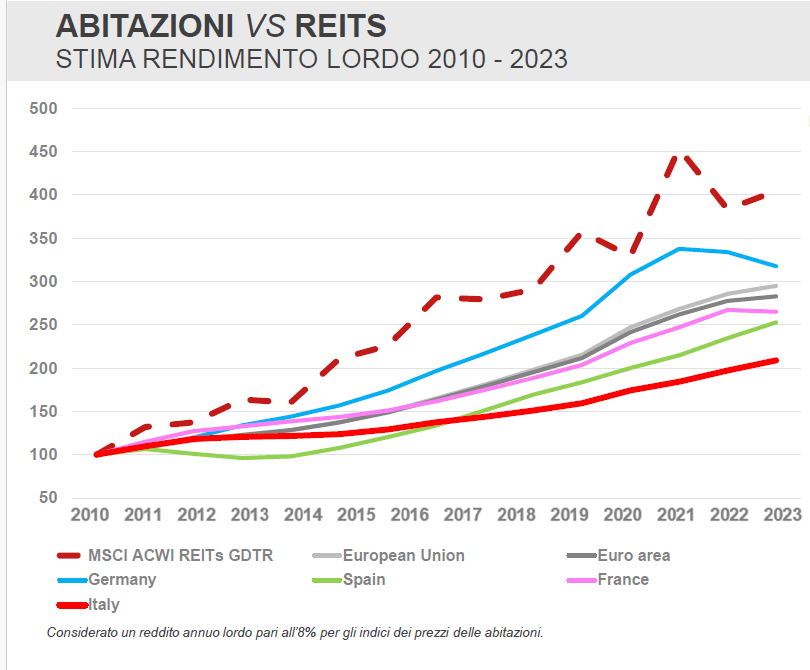

Un esempio evidente del valore di diversificazione e gestione attiva è nella performance dei REIT, i fondi di investimento immobiliare quotati: dal 2010 al 2023, un euro investito in un REIT (indice MSCI ACWI REITs GDTR) ha generato un rendimento lordo del 309%, rispetto al 195% di un immobile residenziale nell’Eurozona e al 109% di un’abitazione in Italia.