Il 2022 è stato un anno molto complicato per i mercati finanziari. I ritorni negativi fatti registrare sia dalle azioni che dalle obbligazioni sono principalmente dovuti al conflitto bellico in Ucraina che ha esacerbato il rialzo generalizzato del prezzo delle materie prime già in atto dopo le riaperture post pandemia, generando ulteriori pressioni inflazionistiche.

Ciò è avvenuto negli Stati Uniti, dove il rialzo dei prezzi al consumo ha toccato un picco poco al di sopra del 9%. Ma è avvenuto anche in Europa, dove l’inflazione ha oltrepassato la soglia del 10%.

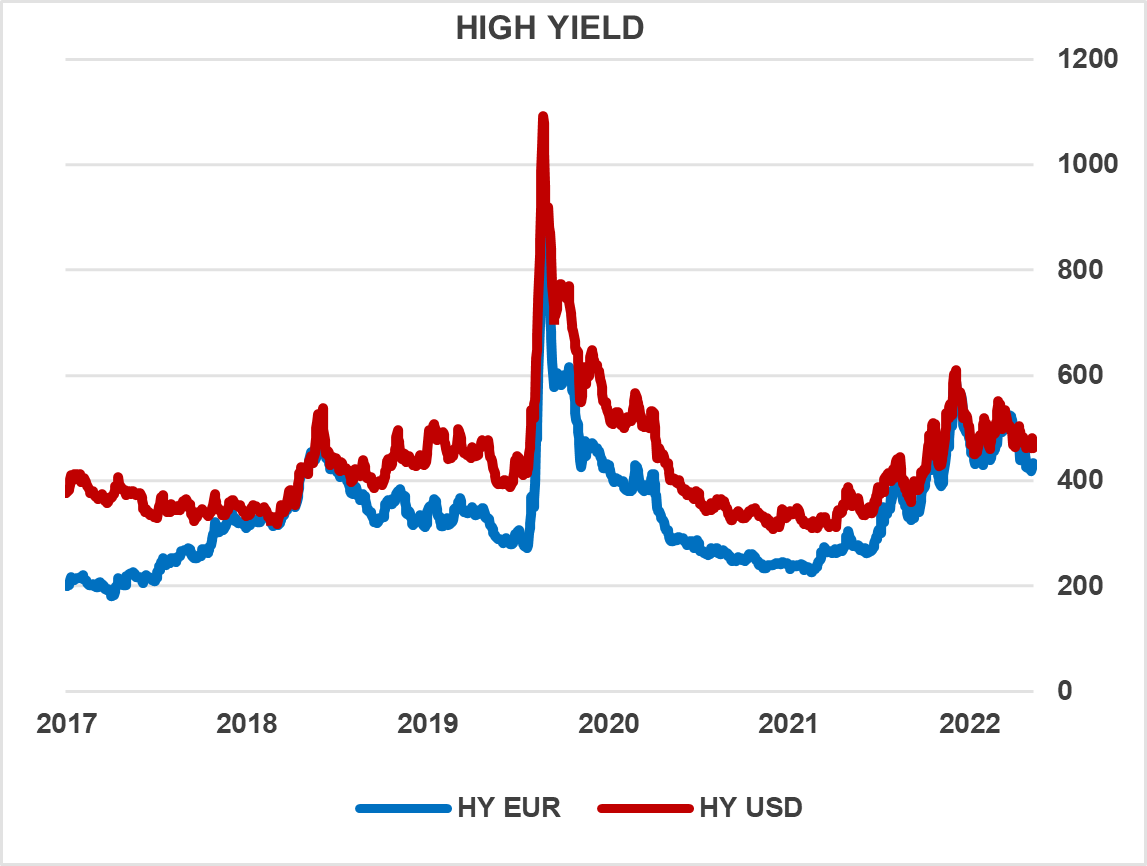

Per contrastare un caroprezzi così elevato, le banche centrali hanno alzato a più riprese i tassi di interesse di riferimento nel corso dell’anno. La Federal Reserve americana li ha innalzati di 375 basis point (3,75%) e la Banca centrale europea di 250 punti base (2,5%). “Questo contesto ha causato movimenti di mercato anomali”, dice Corrado Cominotto, responsabile delle Gestioni Patrimoniali attive di Banca Generali, “basti pensare che, negli ultimi 90 anni, il mercato azionario e quello obbligazionario hanno registrato contemporaneamente performance negative soltanto in quattro occasioni (1931, 1941, 2018, 2022) e solo quest’anno le hanno registrate entrambi con perdite a doppia cifra”.

Corrado Cominotto, responsabile Gestioni Patrimoniali Attive di Banca Generali

Corrado Cominotto, responsabile Gestioni Patrimoniali Attive di Banca Generali