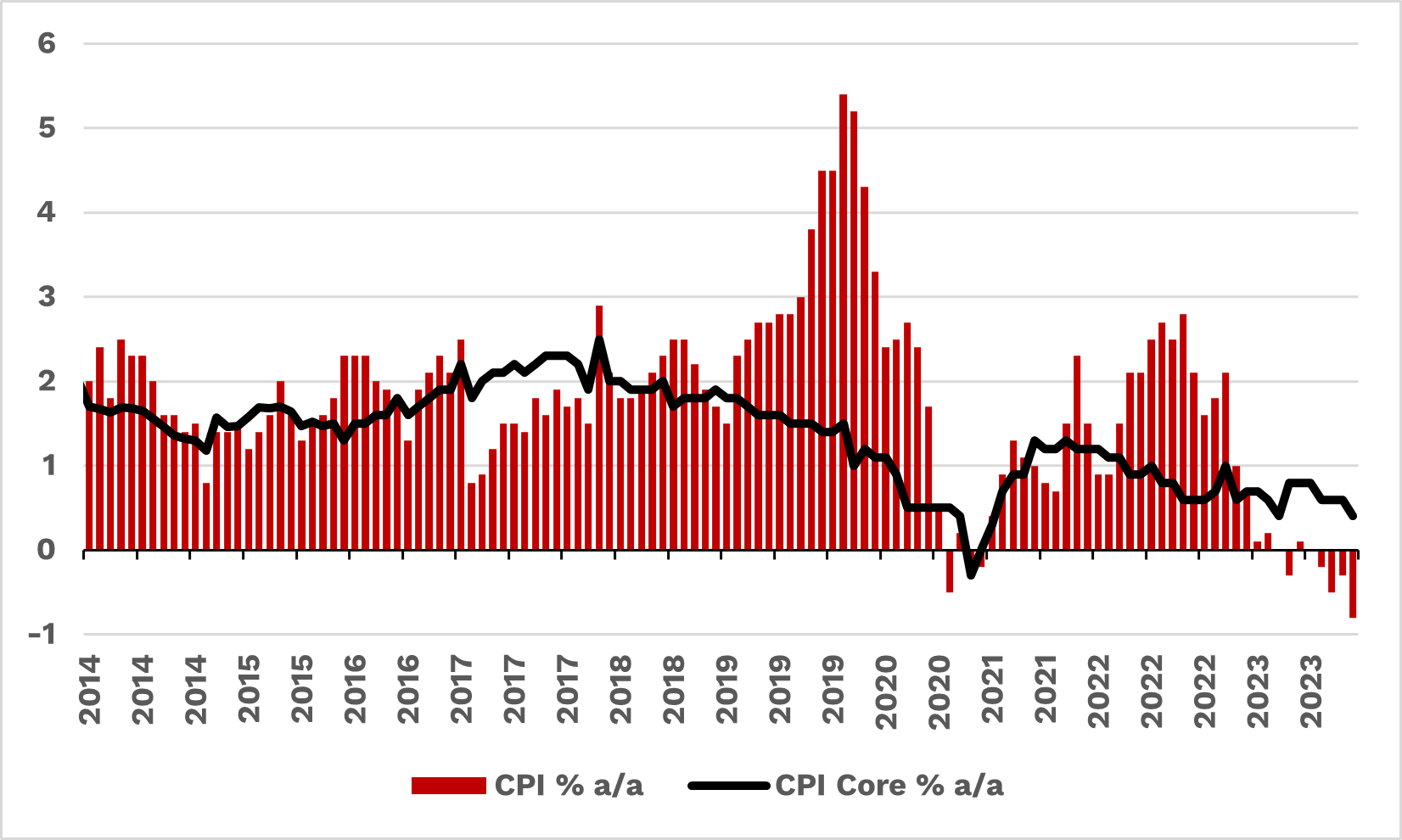

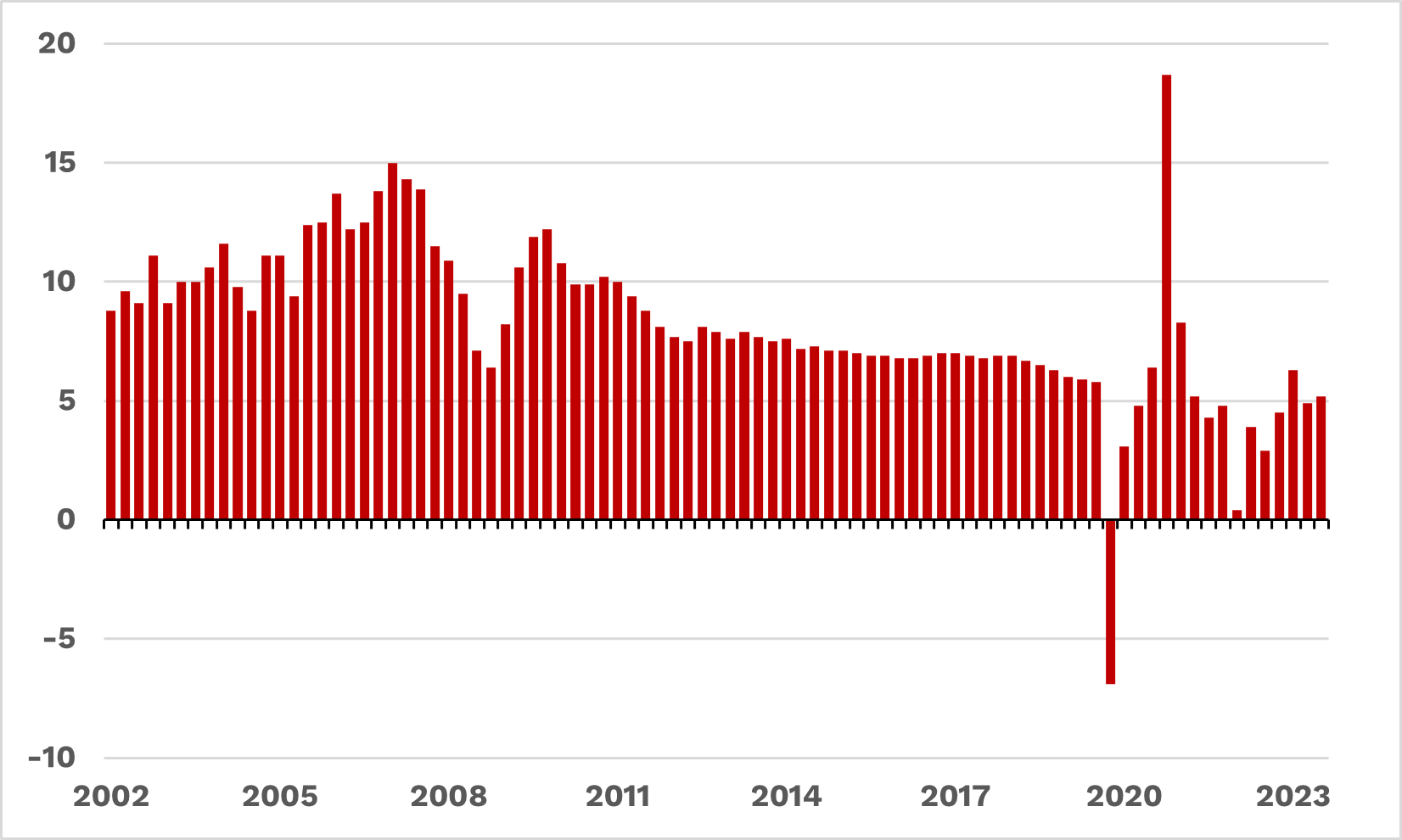

Tra le difficoltà dell’economia cinese c’è anche la crisi del settore immobiliare, che ha innescato un'ondata di default tra gli sviluppatori pubblici e privati, il più noto dei quali è il colosso Evergrande. Questo è un problema, dato che il mercato immobiliare rappresenta quasi un quinto del PIL nazionale cinese. “Le misure attuate dalle autorità, sia a livello monetario - attraverso una politica accomodante - sia a livello fiscale - tramite stimoli mirati -, non sono state in grado, finora, di rilanciare la crescita e di stabilizzare il settore immobiliare. Questo ha generato delusione tra gli operatori e portato al ribasso i principali indici azionari del Paese nel corso del 2023”, dice Perrotta.

Infatti, rispetto ai massimi recenti toccati nel febbraio 2021, gli indici azionari cinesi hanno bruciato oltre 6.000 miliardi di dollari, con passivi percentuali che vanno dal -22% di Shanghai al -47% di Hong Kong. Bilanci pesanti anche per le maggiori corporation della Cina: sullo stesso orizzonte temporale si va dal -73% di Alibaba, al -21% del produttore automotive BYD, passando dal -24% di ICBC, primo gruppo bancario cinese.

“Tuttavia, dalle recenti dichiarazioni degli esponenti del Governo e dagli interventi degli ultimi giorni delle autorità di regolamentazione a sostegno dei mercati azionari, emerge la volontà delle istituzioni del Paese di alimentare nuova fiducia negli operatori finanziari. I listini azionari cinesi hanno reagito positivamente a queste iniziative prima della chiusura delle contrattazioni per la festività del Capodanno Lunare. In attesa di ulteriori segnali concreti di sostegno all’economia reale da parte delle autorità di Pechino, l’attuale incertezza sulle prospettive di crescita ci hanno portato però, già dal quarto trimestre 2023, a ridurre il posizionamento nei confronti dell’asset class azionaria cinese verso la neutralità, inserendo l’investimento nell’ambito di un generale approccio di costruzione di portafoglio orientato alla massima diversificazione geografica”, continua Perrotta.

Nel complesso gli investitori si trovano a fare i conti con l’incertezza su un’asset class che sembrava dover diventare indispensabile in ogni portafoglio, ma anche con valutazioni ai minimi pluridecennali che, per qualcuno, potrebbero essere particolarmente appetibili.

“In generale, l’attuale contesto economico e geopolitico, caratterizzato da crescenti tensioni legate a fattori esterni, quali conflitti bellici in aree cruciali per il commercio internazionale di materie prime fondamentali, va approcciato con la massima attenzione nella definizione degli investimenti finanziari all’interno di un portafoglio”, avverte Perrotta.

Un’attenzione al contesto d’insieme e ai dettagli che difficilmente può essere propria di un investitore fai-da-te, e per la quale è invece fondamentale la consulenza di un professionista che abbia gli strumenti giusti per diversificare l’asset allocation su base geografica e per modificare il portafoglio di fronte cambiamenti di scenario spesso repentini. “Un approccio di gestione attiva rivolto ad identificare le aree geografiche con migliori prospettive rappresenta uno strumento necessario per i clienti, in modo da affrontare in maniera più efficiente le turbolenze a cui si può andare incontro”, conclude Perrotta.

Generoso Perrotta, Head of Financial Advisory di Banca Generali

Generoso Perrotta, Head of Financial Advisory di Banca Generali

/original/Immagine_Blog_Generica+%281%29.jpg)