Private Banking: proteggere il risparmio dall’inflazione

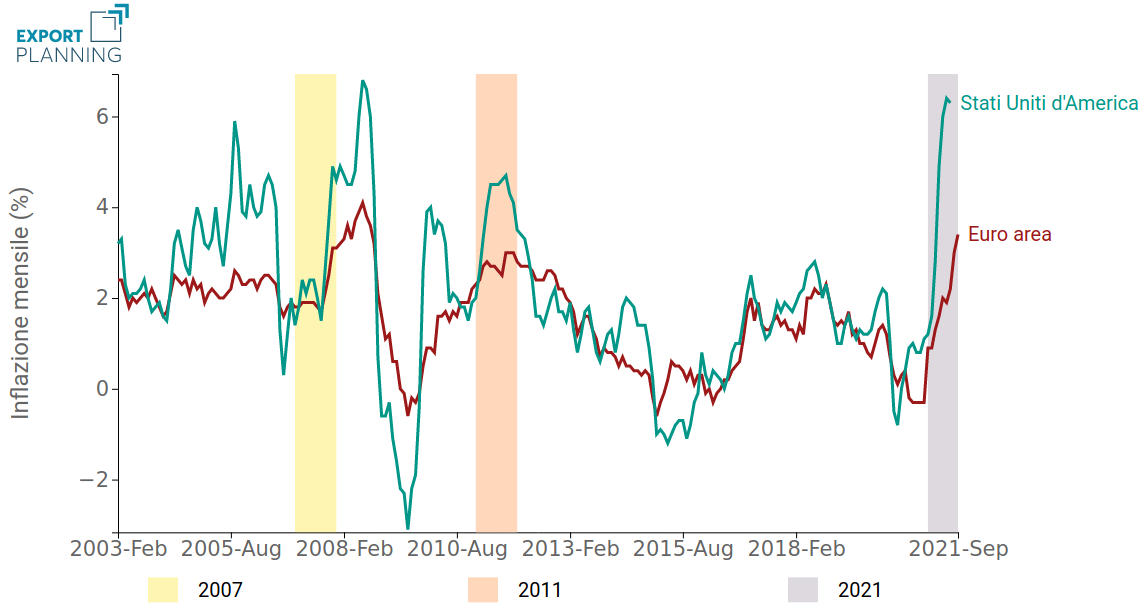

Circa il 6% su base annua. È il livello toccato in Italia ad aprile dal tasso d’inflazione, secondo gli ultimi dati ufficiali pubblicati dall’Istat.

Si tratta di un piccolo rallentamento rispetto a marzo (quando c’è stato un picco del 6,5%) ma, a parte le oscillazioni mensili, è indubbio che i prezzi al consumo siano tornati a crescere a un ritmo che non si vedeva dal 1991, cioè da più di 30 anni a questa parte.

Il che, oltre a essere una cattiva notizia per chi vuole tenere sotto controllo il conto della spesa quotidiana, rappresenta una minaccia che non va certo trascurata per chi possiede un capitale finanziario.

(Fonte ExportPlanning.com)

L'inflazione e l'erosione del risparmio

Ogni anno, infatti, l’aumento dei prezzi ha un’azione erosiva sui risparmi che, se non vengono adeguatamente investiti e fatti fruttare, perdono inevitabilmente il loro potere di acquisto.

Certo, oggi è ancora presto per dire se siamo tornati in una spirale inflazionistica come negli anni ’80 e ’90 del secolo scorso o se si tratta solo di un fenomeno transitorio, legato per lo più ai recenti rincari dei prezzi dell’energia, dopo lo scoppio della guerra in Ucraina.

In attesa di capire quale scenario si aprirà, meglio forse non fare troppi allarmismi, restando comunque consapevoli che, se l’inflazione aumenta, i risparmiatori devono appunto stare in guardia.

Se per ipotesi l’aumento medio dei prezzi fosse del 4-5% ancora per un anno, ad esempio, una somma di 100mila euro posseduta oggi varrà nel 2023 l’equivalente degli odierni 94-95mila euro circa.

Clicca qui per calcolare il tuo livello di inflazione con lo strumento messo a disposizione dalla BCE

/original/historical-inflation-rate-by-year-2022-05-17-macrotrends+%281%29.png)

Inflazione dal 1990 (Fonte MacroTrends.net)

L’unica strada possibile: proteggere il risparmio

Questo scenario si verificherà, naturalmente, soltanto se la ricchezza verrà lasciata “ferma”, cioè impiegata in strumenti infruttiferi come i conti correnti. Dunque, per arginare l’azione erosiva del carovita, occorre saper valorizzare i propri risparmi nel tempo e sfruttare gli strumenti del private banking.

Come riuscirci?

Questo è il compito dei bravi consulenti finanziari e private banker, che devono far capire ai loro clienti quanto sia dannosa la scelta di lasciare la propria ricchezza parcheggiata in liquidità senza rendimenti.

Storicamente, diverse classi d’investimento (asset class) sono riuscite ad assicurare nel medio e lungo periodo una rivalutazione del capitale superiore all’inflazione, proteggendolo dall’azione erosiva del caroprezzi.

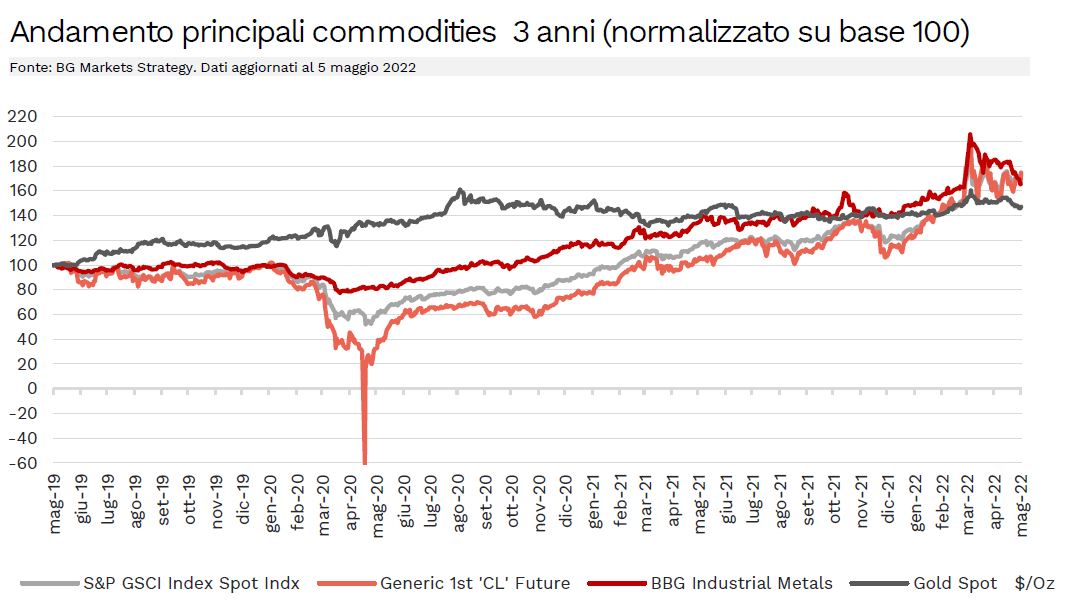

Fonte Banca Generali

È il caso delle azioni che possono essere volatili nei prezzi nel breve periodo ma che, nel medio e lungo termine, hanno sempre avuto performance ampiamente superiori al carovita. Non vanno poi dimenticati i cosiddetti asset reali, come le materie prime.

Quando una fiammata inflazionistica è provocata dalle commodity come è avvenuto nei mesi scorsi, è ovvio che chi ha una esposizione nel portafoglio al settore delle materie prime riesce a difendersi dagli effetti dell’aumento del costo della vita. La stessa considerazione vale per un'altra categoria di asset reali come gli immobili e per l’oro: il metallo prezioso considerato tradizionalmente un bene rifugio che, aldilà delle oscillazioni di breve termine, ha conservato valore nel tempo, proteggendo gli investitori dalla svalutazione.

Ovviamente, concentrarsi su una singola asset class è sempre controproducente. Anche il rischio inflazione, come tutti i rischi, va affrontato con un portafoglio ben diversificato, costruito grazie alla perizia di un bravo consulente finanziario.

Fatte queste premesse, una cosa è chiara: chi vuole difendere la propria ricchezza dall’azione erosiva del caro-prezzi, oggi non può stare alla finestra, parcheggiandola in liquidità.