Wall Street, dal ritorno alla Casa Bianca di Donald Trump, ha macinato un record dopo l’altro, ma non è il solo asset finanziario ad essere sui massimi. A segnare nuovi primati da oltre vent’anni a questa parte ci sono anche le obbligazioni societarie, o corporate bond, che nel mercato Usa offrono ormai uno spread, o premio per il rischio, rispetto ai titoli di Stato americani, ai minimi dal 1998. In altre parole, da più di 25 anni gli investitori non erano così ottimisti sulle obbligazioni emesse dalle aziende statunitensi.

Questo premio si attesta a 74 punti base (o 0,74 punti percentuali) oltre quello dei Treasury per quanto riguarda i titoli Investment Grade, ovvero emessi dalle società giudicate più solide e a 255 pb (o 2,55 punti percentuali) per quanto riguarda i titoli High Yield, o junk, ovvero emessi dalle società meno affidabili.

Questa euforia è in parte una seconda faccia del rally di Wall Street, spinto dalle speranze che le promesse del presidente-eletto Trump in materia di politica economica, ovvero tagli delle tasse, investimenti infrastrutturali e dazi a protezione dei prodotti Usa. Ma ci sono anche fattori specifici: le attese di una politica monetaria più accomodante da parte della Fed e un tasso di insolvenza molto basso.

Tuttavia, non sono pochi gli analisti e i gestori che predicano prudenza sulle obbligazioni societarie Usa, in particolare alla luce di costi di rifinanziamento che potrebbero salire (i bond spesso sono stati emessi durante la pandemia, con i tassi ai minimi storici) e di un valore ormai ridotto proprio a causa del rally delle ultime sedute.

“In questa fase riteniamo che sia da preferire il mercato del credito europeo rispetto a quello americano. In primo luogo, perché gli spread offerti dai corporate americani sono ormai poco generosi, ma anche perché le prospettive di politica monetaria, dopo le elezioni USA, potrebbero divergere, con la Bce attesa a ulteriori ribassi dei tassi nel 2025, mentre la Fed potrebbe diventare più attendista”, spiega Paolo Baldessari, Responsabile Fixed Income & Alternative per l’area dell’Asset Management di Banca Generali.

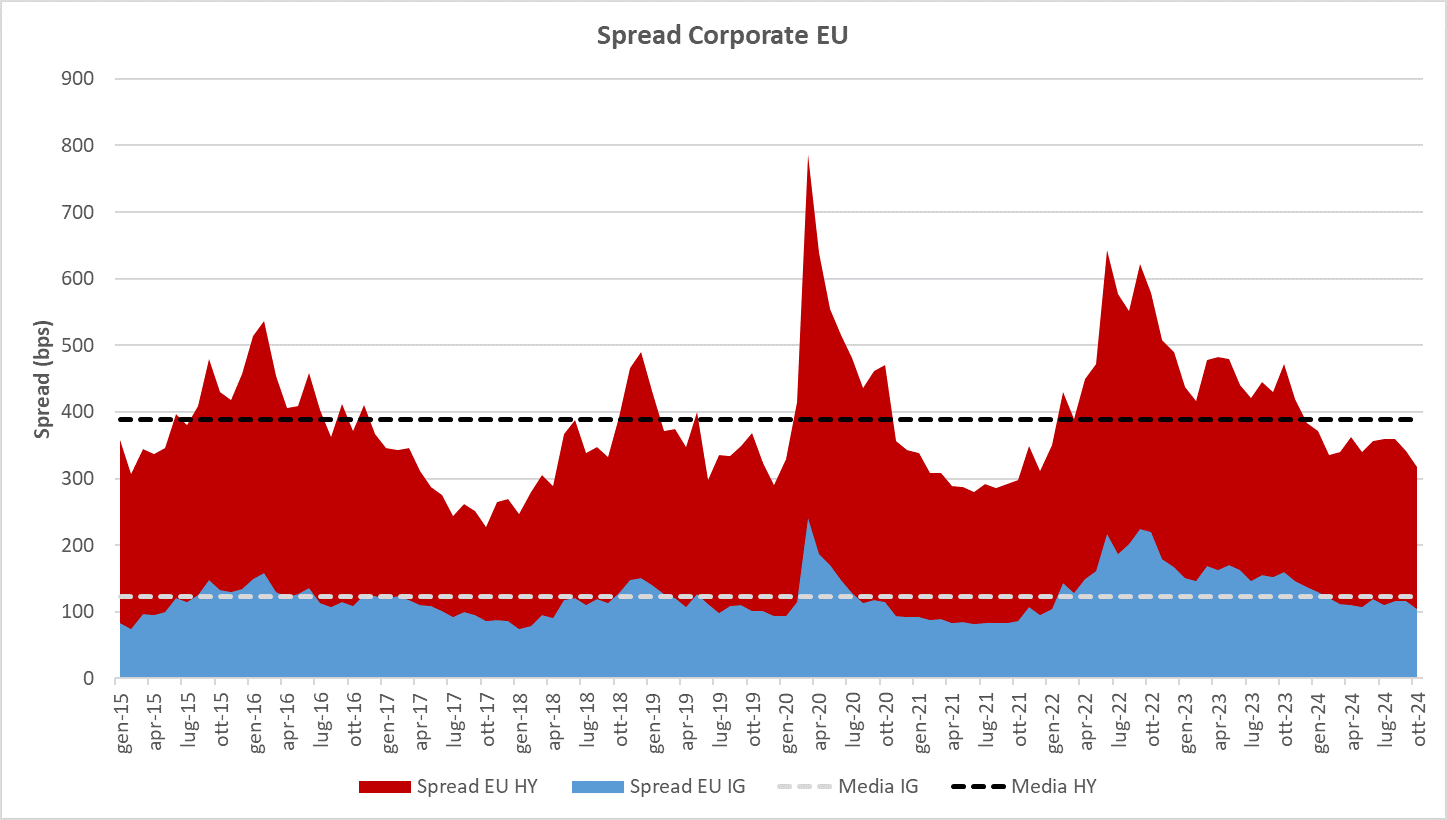

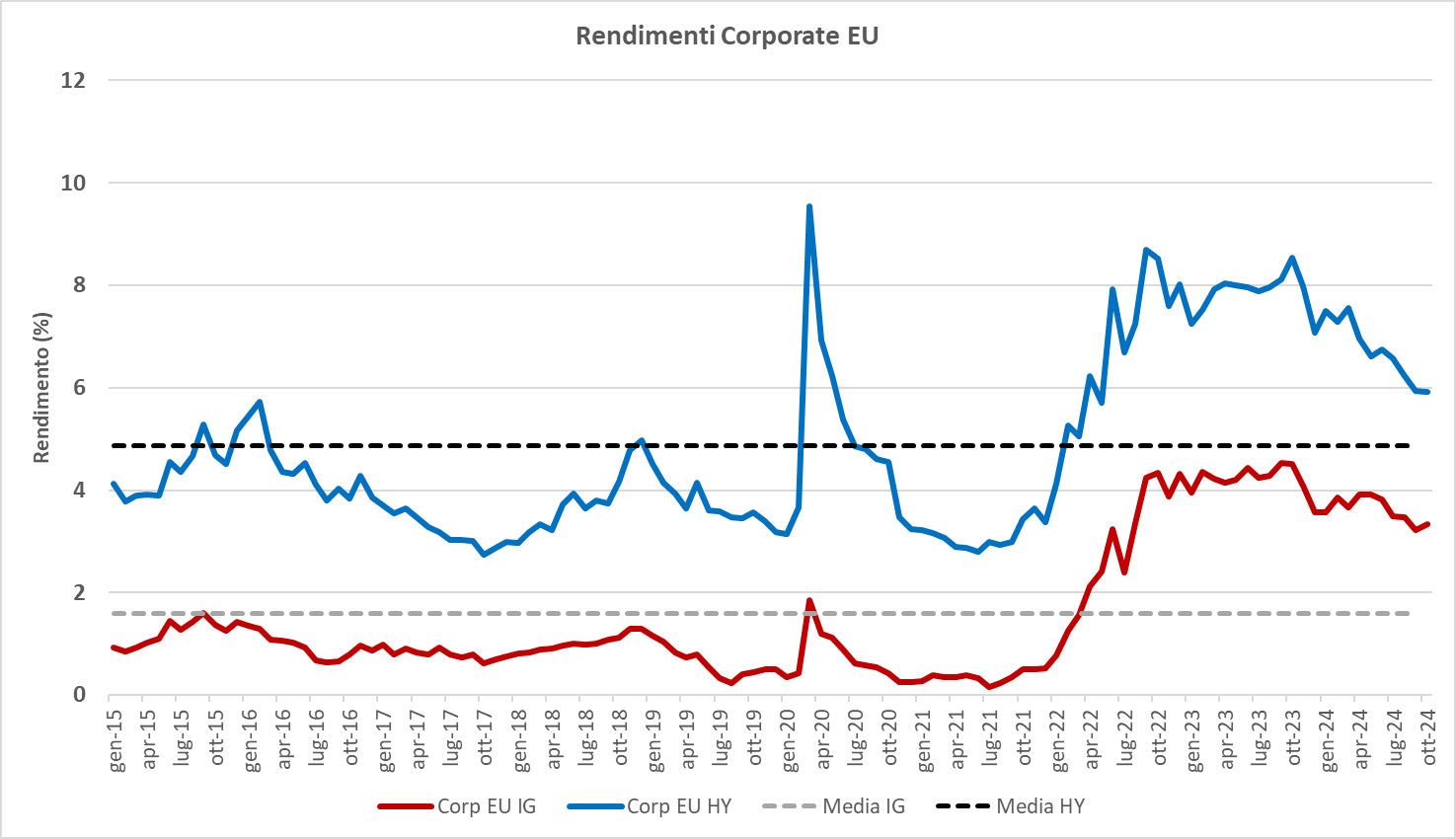

Anche il mercato del credito europeo ha registrato performance molto positive negli ultimi due anni, seppur meno forti di quello statunitense, battendo di gran lunga le obbligazioni governative. Il premio pagato dalle obbligazioni corporate si è portato sotto la media storica degli ultimi dieci anni. Lo spread delle emissioni Investment Grade, quelle di maggiore qualità, è oggi attorno a 100 punti base (in calo di 37 pb da inizio anno). Per i titoli High Yield, il differenziale di rendimento con le obbligazioni governative ha raggiunto i 330 punti base, in calo di 66 pb da inizio anno.

Paolo Baldessari, Responsabile Fixed Income & Alternative per l’area dell’Asset Management di Banca Generali.

Paolo Baldessari, Responsabile Fixed Income & Alternative per l’area dell’Asset Management di Banca Generali.